このページではフリーランス視点で確定申告について書いてみようと思います。

とはいえ、この手の内容の記事はググればすぐに出てきますので、手続き云々ではなく心構え的な事に絞ってみようと思います。

目次

確定申告は支払う税金を確定させるもの

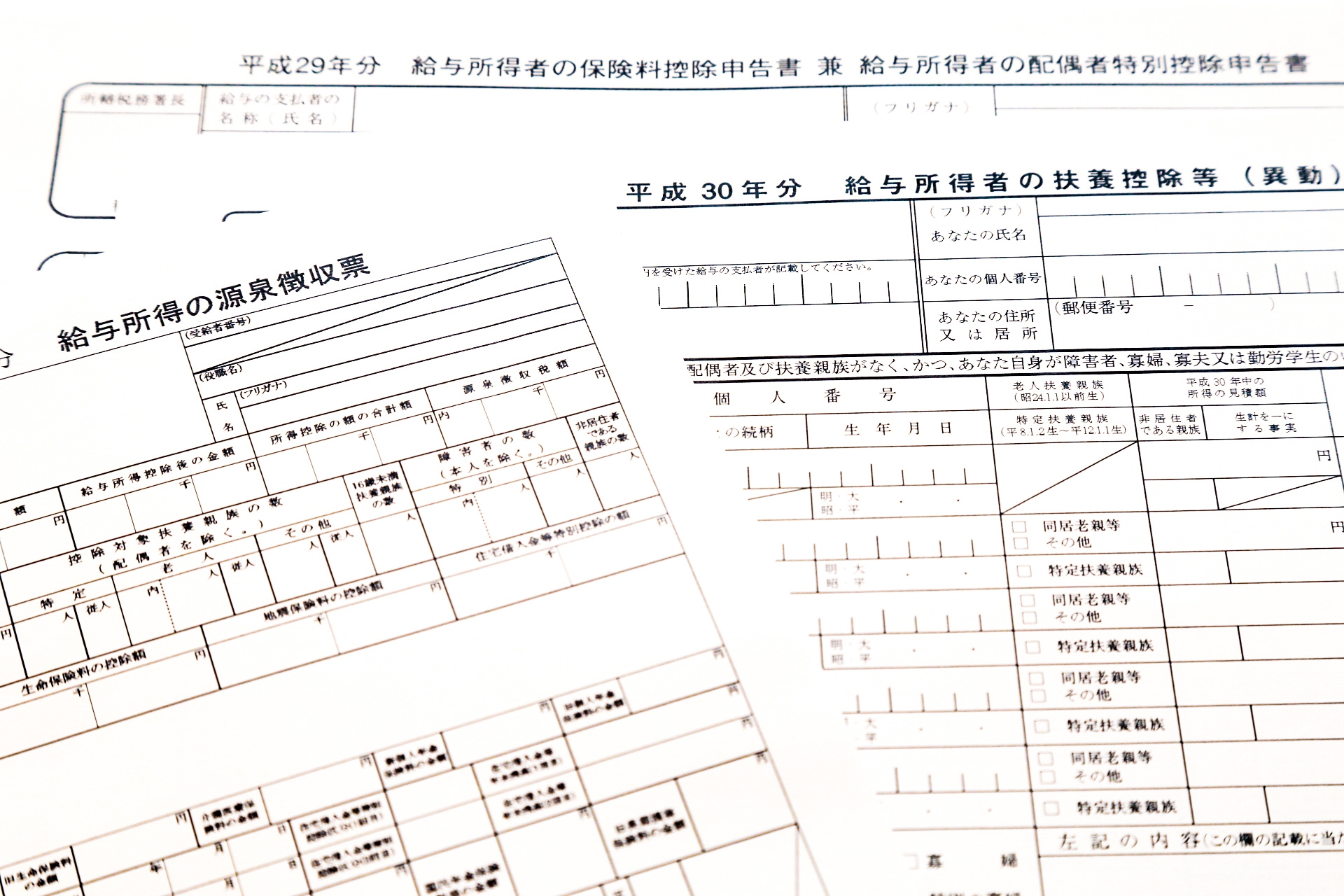

報酬は満額受け取れるわけでは無く、源泉徴収された金額が受取額になるのは皆さんご承知かと思います。

しかし、この源泉徴収された金額は仮の物で、後で調整する事が前提になっています。その調整が確定申告と言われるものです。

ですので、その調整には支払調書や経費の領収証が必要になってくるわけです。

税金を払いすぎていた場合は還付金として戻され、足りない場合は追加で納付する必要があります。

とはいえ、相当稼いでいない限りは追加で納付する事は無いでしょう。多くの人は還付金として払いすぎた分が戻って来る事になると思います。

確定申告の時期

基本的に 2月15日から 3月15日ですが、曜日の都合で後ろにずれる事があります。

毎年締め切り間際は税務署は混雑するので、余裕をもって申告するのが良いと思います。

書面提出以外にも、e-Tax といった電子申告が普及してきています。この方法なら混雑に捕らわれず申告作業が出来るので、チャレンジしてみるのも良いでしょう。

ちなみに、申告の締め切りを過ぎると期限後申告となり、追加納付する人は遅れた日数分の延滞税を払う必要が出てくる場合があります。還付される人は還付金が減る事になると思いますので、期限は守るようにしましょう。

会計事務所を使うメリット

…と、ここまで書いておきながら、自分は会計事務所に確定申告の作業を依頼しています。

時間の短縮

一番の理由は短時間で確実に終える事が出来るからです。

必要書類を揃えるだけなら、届いた書類を同じ場所に保管しておくようにすれば、それほど苦労する事は無いと思います。しかし、問題なのはそれを確定申告の書類として纏める作業です。

毎年、確定申告の時期が近づくと、それだけで「あー…面倒だなぁ…」と思う人は多いと思います。実際慣れない作業なので、かなり時間を取られます。人によるとは思いますが、延べ時間で 1日以上かかる人も居るかと思います。

会計事務所を通す事による金銭的なメリットデメリットを比較すると正直微妙ではありますが、タスクを円滑に確実に早く処理出来るので、自分は毎年会計事務所にお願いしています。

住宅ローン控除なども同じ手間で処理出来る

2年ほど前に住宅を購入したのですが、その際に受けた土地と住宅 2つの住宅ローン控除の計算も一括で処理してもらいました。

この時は初めて会計事務所を使って良かったと思いました。自分の力だけでやったら相当面倒な事になっていたと思います。

手数料はかかりますが、自分が苦手だと思う事は専門の人にお願いするのが一番良いと思います。その方が心配も無くなりますし、何より確実です。

確定申告に必要な書類

- 領収証

- 支払調書

- 国民年金保険料控除証明書

- 国民年金基金保険料控除証明書

- 国民健康保険納付証明書

- 小規模企業共済掛金払込証明書

- 住宅ローンの年末残高証明書

- 医療費の領収証

- ふるさと納税の領収証(寄付金)

自分の場合は、上記の書類を用意しています。

今年から確定拠出年金を始めるので、来年からは確定拠出年金の控除証明書も用意する必要が出てきますね。ただ、届いた書類をきちんと1カ所に纏めておけば良いだけなので、それほど手間にはなりません。

領収証が発行されなかった場合

実はコレ、けっこうあります。

通販の時や、ソフトウエアのダウンロード購入などで多いですが、クレジットカードの支払い明細が、正式に領収証の代わりとして認められているので、それを活用しましょう。

銀行への振り込みで支払った場合も、例えば「ご利用明細」が領収証になります。

要は、何かしらの形で「支払った証拠」があれば、多くの場合は領収証として認められます。

ただ、可能であるならば領収証を発行してもらうのは有用だと思います。自分のように会計事務所を使う場合、「この支払いは○○に使ったんですよー」と説明しても品目が分からないのがネックだからです。

そういう事もあり、最近では手書きの領収証よりも、品目の詳細が記載されているレシートの方が信頼性があるなんて話も聞きますね。レシートも立派な領収証ですから、大事に保管しておきましょう。

経費と生活費の判断基準

私も未だに迷う事が多いのが「この出費、仕事で使う事が前提なんだけど、普段の生活でも使えるよなぁ?」という物です。

人により対象になる物は異なると思いますが、判断が難しい物は、金額のうち何割かを経費にするのが無難です。

自分の場合は、バイクの購入費を会計事務所の人と相談して一部を経費扱いにしました。バイクはイラストレーターをしていなければ絶対に買わなかった物で、様々な物を見て回るために使っています。そうやって撮って回った写真は仕事に生かされているわけですが、一般的に見れば全額経費というのはなかなか難しいでしょう。

PC 関係は、出向先で使っている PC は全額経費、自宅で使っている物は 2台使い分けていて片方を経費扱いにしています。

光熱費は自宅で作業する事もあるので、一部を経費扱いにしています。

税務署から見て、常識の範囲内だなと思われれば、突っ込まれる事はありません。

基礎控除の意味

一律で差し引かれる控除が基礎控除です。この控除は「アレコレ細かい経費の判断は難しいだろうから、一律でこれだけ経費として認めますよ」という控除でもあります。

経費は全額戻ってくるわけでは無い

「フリーランスは何でもかんでも経費に出来ていいね」みたいな事をネットに書いている人もいますが、決してそのような事はありません。

フリーランスの必要経費は結局の所自腹という事になるのです。しかし、経費と認められればその分が可処分所得から差し引かれ、その分税金を減らす事が出来るという仕組みです。

会社員の人は経費の申請すればその分の金額が丸々戻ってくるような会社もあるかと思います。自分が以前勤務していた会社は実際にそういうシステムだったのですが、それと同じような感覚で捉えている人による誤解なのかもしれませんね。

節税には、小規模企業共済や確定拠出年金を活用するのがお勧めです。