実際に使ってみたのですが tsumiki証券はお勧め出来ない証券会社だと感じました。

いわゆる、表向き初心者向けの証券会社は実は初心者向けではありません。初心者であれば初心者なりに勉強をしなければいけないのです。

今回はその件についてメモしようと思います。

目次

ファンドのラインナップがあまりにも脆弱

これだけでお勧め出来ない絶対的な理由になりえます。

- セゾン・バンガード・グローバルバランスファンド (バランス)

- セゾン資産形成の達人ファンド (アクティブ)

- コモンズ30ファンド (アクティブ)

- ひふみプラス (アクティブ)

この4つのファンドしか購入出来ません。

しかも、バランスファンドとアクティブファンドのみであり、基本であるインデックスファンドが何故かラインナップされていません。

セゾンやひふみ投信はテレビでも番組で取り上げられた関係で知名度が高いです。実際のところは分かりませんが、投資初心者でも知っていて好感度の高いファンドを適当に選んだだけ、という印象です。

年齢により適切なアセットアロケーションは異なる

少し乱暴な言い方をしますが、20代の人であれば株式の投資信託のみで 40年後くらいを見越して投資するのはアリだと思いますし、60代の人が 10年間くらいを見越して投資するのであれば債券の比率を増やすのがベターだと思います。

しかし、たった4つのファンドではそれが出来ません。 セゾン・バンガード・グローバルバランスファンド は債券の比率が 5割と守りのファンドですが、そもそもファンドオブファンズで手数料の二重取りをされる事になるので、お勧めの投資信託とは言えません。

アクティブファンドはマイナス方向への複利効果が強く働く

ラインナップされている 4つのファンドのうち 3つはアクティブファンドです。

アクティブファンドは下落時にマイナスを大きく受けてしまう傾向があります。そうなると回復するためはにより大きなリターンが必要になるのです。また手数料が高い事も相まって結果的にリターンが削り取られてしまいます。これが長期でみるとアクティブファンドがインデックスファンドに勝てないと言われる所以です。

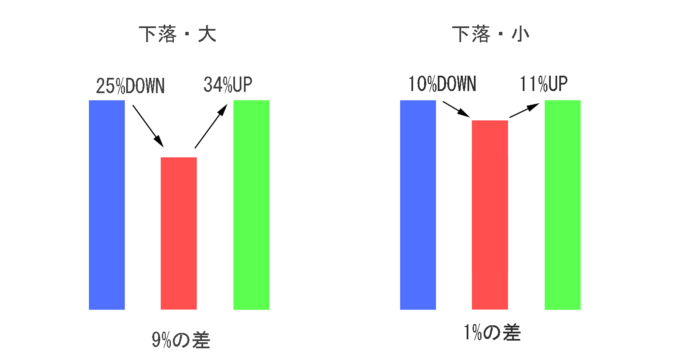

上の図は、マイナスとリターンとの関係を図にしたものになります。

25%ダウンの場合は元の価値まで戻るには 34%のリターンが必要だという事が分かります。しかし10%のダウンだと 11%のリターンで済むのです。

マイナスをいかに防ぐかが投資をする上で重要である事が分かると思います。特にアクティブファンドはリターンばかりに目が行きがちですが、下落した時の事はあまり言われていません。

アクティブファンドは複利効果がマイナス方向にも働く事が多いという事を理解しておく必要があります。

これに高い手数料が加わることで、長い目で見た場合アクティブファンドはインデックスファンドに勝てなくなって来るのだと思います。

実際これは 2018年~2019年1月のひふみ投信に起こった事で、日経平均よりも成績は悪い物になっています。その下げを元に戻すには今後より多くのリターンが必要になるわけです。

誤解の無いように補足しておきますが、上記 4つのファンドは悪いファンドというわけではありません。投資理念はハッキリしていますし、投資先の株式の選定も自身で会社を訪問するなりして判断しています。

しかし、その投資信託だけを買っておけば良いという物でも無いのです。

ちなみに、 セゾン・バンガード・グローバルバランスファンド については過去に投資初心者向けでは無いファンドである、という事を記事にしています。

スポット購入が出来ない

これは証券会社として致命的です。

スポット購入が出来ないという事は、資産配分を自身の判断で出来ないという事になります。

例えば 100万円を積み立てた状態でリーマンショック級の不景気が来たとします。あれだけ分かりやすい相場状況であれば、大抵の人はマイナスを少しでも抑えるために一時的に現金化する事でしょう。しかし、スポット購入が出来ないという事は景気が良くなった時に現金化した資金を一括で再投資が出来ない事になります。

これは証券会社として失格と言えるレベルの欠陥です。 この件について問い合わせたところ、今後もスポット購入については検討もしていないとの事でした。

投資は長くしていけば行くほど資産のメンテナンスが必要になってきます。tsumiki証券の資産を再投資する場合、別の証券会社の口座に移すしか手がありません。

積立NISA前提の証券会社という性格付けなのかもしれませんが、 そもそも積立NISAは現時点で恒久化していない制度です。

特定口座を生かせない証券会社に魅力を感じる人は少ないでしょう。

一応補足しておくと、 積立NISAは 20年間ホールドする事が最終的には最適解になる可能性が高いです。 しかし、ラインナップされているファンドはいずれも手数料が高く、長期投資前提の積立NISAには向いていません。あくまでもアセットアロケーションの一部として採用する事に適しているファンドです。

購入はエポスカード経由のみである

現金での購入が出来ません。tsumiki証券を使うにはわざわざマルイの発行するエポスカードを取得する必要があります。

tsumiki証券もエポスカードも同じ丸井グループです。エポスカードの保持と tsumiki証券の積立継続。その相乗効果を狙った物かもしれませんね。

法令により積立金額は5万円が上限

クレジットカードの法令上 1ヶ月で積立可能な金額は 5万円が上限となります。楽天証券もカード決済の積立が可能ですが、同じく上限は5万円となっていますね。

月5万円という投資金額はなかなかの金額ですし、投資を始めたばかりの人であれば充分な金額ともとれます。しかし5万円積み立てるのであれば年間120万が控除の対象となる NISAを使った方が合理的ですが、tsumiki証券では NISAは用意されていません。

現金で投資が出来ないため、余剰資金が出来たからまとめて投資…という事も出来ません。

tsumiki証券の方針として「こつこつ・ゆっくり・自分のペースで長期の積立を推奨している」という事を掲げていますが、上記した通り実際には不親切な部分が多いのです。

ちなみに売却はいつでも自由に可能で、tsumiki 証券口座からの送金も手数料無料で行えます。

ポイント制度について

年に 2回以上積立を行っており、口座を閉じていなければ金額と年数に応じたポイントが年1回貰える事になっています。

年間積立金額 × 0.1%(1年目)~0.5%(5年目以降)

例えば月額 10,000円を1年間毎月積み立てれば 120,000円×0.1%=120ポイントとなり 1年目で 120エポスポイントが貰えます。

5年目になれば 5倍の 600エポスポイントとなります。5年間地道に積立を行えば本来のカードの還元率と同じだけのポイントが貰える事になります。

注意しなければいけないのは、1年に1回のポイント付与という事です。

ポイントでファンド手数料が相殺されるわけではない

ポイントによる恩恵はあくまでも単年分のみである、という事を忘れてはいけません。

例えば10年間月1万円積立をしているとします。

1年分の買付分の 12万円には 0.5% のポイントがつきますが、運用手数料は10年分の 120万円に丸々かかります。

金額で書き換えると年間 600円分のポイントが得られますが、ひふみプラスであれば 約12,000円の手数料が取られるのです。

ポイントで手数料が還元されるわけではないのです。ですので長期投資をする上ではカード決済によるポイントはそこまで重視する要素ではありません。

(SBI 証券のように総資産にポイントが付与される制度であれば別です)

投資をするなら書籍からの知識を得るべき

tsumiki証券の Q&A には初心者を安心させるような受け答えが多数用意されています。

今まで投資をして来なかった初心者が、これらの内容を鵜呑みにして投資を開始したのに投資の勉強をしないという事が起こるのではないかと心配してしまうような内容です。

しかし、投資初心者であればこういう内容に安心せず、投資に関する書籍を最低でも 10冊以上は読んで投資に関する知識を身につけるべきです。

tsumiki証券に向いている人とは?

セゾン投信のファンドを直販以外から買いたい…という人は余地があると思います。

「セゾン・バンガード・グローバルバランスファンド 」や「 セゾン資産形成の達人ファンド」は楽天や SBI だと iDeCo 口座でしか取り扱いがありません。

セゾンの直販はやり取りが書面だけだったりと面倒な事が多いので、ネット上だけで気軽に購入金額を変更出来る tsumiki証券を使うのはアリかとは思います。

あとはエポスカードの年間利用額のボーナスポイントの恩恵を受けられる人でしょうか。

エポスカードは年間 50万円利用で 2500ポイント。年間 100万円利用で 10000ポイントのボーナスポイントが付与されます。

例えば通常の買い物で年間 70万利用して 2500ボーナスポイントを得ている人が居たとします。その人が tsumiki証券で月額3万円のつみたて投資を行えば、投資分の 36万が追加され 100万円達成時の 10000ボーナスポイントを貰える事になります。

7500ポイントの差になりますから、ポイントとしては大きなものになると思います。

他に優れた証券会社が多数存在する

代表格は SBI証券と楽天証券です。この証券会社には私も口座を持っていますが、甲乙付けがたく好みの方を使えば良いかと思います。

私は SBI証券で iDeCo口座と NISA口座を持っているのでメインは SBI です。楽天では楽天カードで S&P500などに投資しています。

カードのポイントの面では tsumiki証券の最大 0.5%に対して楽天の 1%と 2倍の差があります。

SBI証券にはSBIポイントがあり付与率は低いものの月間平均保有額に対して付与されるため、得られるポイントは SBI の方が有利です。

まとめ

tsumiki証券はとても制約の多い証券会社です。

わざわざ手数料が割高なファンドを多く持つ必要はありませんし、メンテナンスが出来ない、スポット購入が出来ない、5万円以上積立出来ない、わざわざカードを用意する必要がある、カード決済によるポイントを狙うにしても楽天に遠く及ばない…

投資で縛りプレイをする意味は全くありません。普通に SBI証券や楽天証券で投資をするのが一番合理的ですし未来を見越しています。